Title:海关税务律师:包税进口货物的走私犯罪风险

Posted by:

Time: 2020年05月25日

一、本文中“包税进口”的含义

“包税进口”并非法定概念,我们认为实践中“包税进口”主要具备以下几个特征:第一,企业进口的货物属于应税货物,即进口时需要缴纳一定的税金,包括关税及进口环节海关代征税(实践中也有以“包税”方式进口禁、限制进口货物,本文主要指应税货物)。

第二,企业向国外卖家支付的款项中包括货物进口时向海关缴纳的税金;或向国内代理商(报关公司等)支付的款项中包括货物进口时的税金。货物由卖家或代理商负责将从境外运至境内交给企业,企业不再另行向海关缴纳税金。但企业支付给卖方或者代理商的税金往往低于应当向海关正常进口环节申报时需缴纳的税款。

第三,负责履行报关申报义务的一方诸如代理商未如实向海关申报,且偷逃税款。

二、包税进口的性质

海关税务律师:从行为方式上看:在通关环节中,行为人一般会采取伪报、瞒报、伪装、藏匿等欺骗手段,瞒过海关的监管、检查,运输、携带、邮寄依法应当缴纳税款或同时需经许可的货物、物品进出境。

从主观故意上看:行为人在主观上明知上述申报方式是不真实的,且知道或应当知道以包税的方式进口相较于正常申报进口可以少缴或不缴税金。

从目的上看:行为人包税进口的主要目的就是为了少缴或不缴税金,即偷逃税款。

根据我国《海关法》第八十二条规定,违反本法及有关法律、行政法规,逃避海关监管,偷逃应纳税款、逃避国家有关进出境的禁止性或者限制性管理,有下列情形之一的,是走私行为:

(一)运输、携带、邮寄国家禁止或者限制进出境货物、物品或者依法应当缴纳税款的货物、物品进出境的……

综上可知,包税进口实则是一种偷逃税款(存在同时逃证)的走私行为。

三、对货主的定罪处罚

(一)货主在包税进口中存在走私故意的认定

走私犯罪,在主观方面由故意构成,过失不构成犯罪。根据《最高人民法院、最高人民检察院、海关总署关于办理走私刑事案件适用法律若干问题的意见》规定可知,如果行为人明知自己的行为违反国家法律法规,逃避海关监管,偷逃进出境货物、物品的应缴税额,或者逃避国家有关进出境的禁止性管理,并且希望或者放任危害结果发生的,应认定为具有走私的主观故意。当然如果行为人在没有走私故意的情况下存在违反海关法律法规,逃避海关监管的行为,不属于走私行为,一般对其进行以行政处理。

由于包税进口的通关环节一般是由代理商负责,由代理商制作单证并向海关实施申报行为。因此不管其是采用伪报、瞒报、夹藏或者以其他方式作虚假申报,对其主观上具有明知故意的认定,一般比较容易。而货主往往不参与通关环节,也不参与制作虚假单证,因此很难有直接证据证明货主在主观上存在故意明知,但货主实际从“包税进口”中获益。针对走私犯罪嫌疑人、被告人主观故意的认定问题,《最高人民法院、最高人民检察院、海关总署关于办理走私刑事案件适用法律若干问题的意见》第五条做了规定,走私主观故意中的“明知”是指行为人知道或者应当知道所从事的行为是走私行为。具有下列情形之一的,可以认定为“明知”,但有证据证明确属被蒙骗的除外:

……

(五)以明显低于货物正常进(出)口的应缴税额委托他人代理进(出)口业务的;

……

根据上述规定,针对包税进口的情形,如果货主支付给代理商的税款明显低于货物正常进口应缴的税款,其又无法举证证明包税价格并不是明显低于正常进口价格及税费,或者无法举证证明其是属于被蒙骗或完全不知情的情形的,则将被认定为在主观上存在走私的明知故意。但货主往往想要证明以上两个事项一般是比较有难度的。

(二)货主在共同犯罪中主从犯的认定

如货主被认定参与“包税进口”,则构成走私罪共犯。《刑法》第二十六条规定,组织、领导犯罪集团进行犯罪活动的或者在共同犯罪中起主要作用的,是主犯;第二十七条规定,在共同犯罪中起次要或者辅助作用的,是从犯。对于从犯,应当从轻、减轻处罚或者免除处罚。在司法实践中,一般认定为主犯的有以下几种情形:犯意提起者、犯罪的组织者、指挥者或者主要实行者。主要实行者在共同犯罪中虽然往往没有起组织、策划、指挥作用,但却是共同犯罪的积极参加者,或者是犯罪结果的主要责任者,因此应认定为主犯。而从犯在包税进口走私犯罪中往往表现为:对犯罪结果的产生有直接的责任,但相对于主犯而言,他所起的只是次要作用,如没有实行犯罪中的一些关键重要情节,对犯罪结果所起的作用较小。

但司法实践中,对于货主在包税进口走私共同犯罪中的主从犯认定并不统一。有些判例中认为货主因是主要的受益者而被认定为主犯。如(2018)粤19刑初210号: A公司股东刘某某与黄某某(另案处理)商议决定,由A公司出纳黄某某跟单联络,A公司以明显低于货物正常进口应缴税额的包税价格将从境外采购的2票共计60621千克偏光片委托黄某某团伙进口。黄某某团伙采用伪报贸易方式、低报价格等方式将货物从海关申报进口,A公司在境内支付包税费后收货,并将货物在国内销售,偷逃税款。刘某某辩护人认为,黄某某是主犯,A公司、刘某某是从犯。走私行为的犯意提起者、主要受益者是黄某某。但法院最终认为: A公司、刘某某起主要作用,是主犯。又如(2017)粤19刑初224号:A公司股东刘某某与B公司老板张某商谈后确定,以明显低于正常进口应缴税费的价格,委托张某从香港把供应商交付的手机主板包税走私入境。一审认定:A公司作为货主,为节省经营成本,放任B公司采取包税方式进口货物,但并未直接参与走私通关的核心环节,对本案走私犯罪起次要作用,而张某在共同犯罪中起主要作用,是主犯。但二审(2018)粤刑终1532号认定:A公司长期以明显低于正常进口应缴税费的价格委托B公司包税走私进口手机主板,是涉案走私犯罪的主要受益者,在共同犯罪中起主要作用,是主犯。

而有些判例认为货主并未实际参与到通关环节中,而代理商负责通关,一般都是他们确定报关价格、品名等,并负责制作与真实交易不符的虚假报关单证等,在该类走私犯罪中起到关键的作用。因此认为代理商为主犯,而货主是从犯。如

(2019)粤19刑初84号:经A公司的老板张某决定,A公司将本应以一般贸易方式报关进口的货物,以明显低于货物正常进口应缴税额的包税价格委托B公司包税方式进口。后B公司通过低报价格、伪报品名、伪报重量、拆分货物“化整为零”等方式将货物伪报进口,偷逃税款。法院认定A公司和张某在共同犯罪中作用较次,依法应从轻处罚。又如(2019)粤19刑初226号判决:何某某在共同犯罪中,其虽系涉案走私入境的玉石毛料的,货主但并未直接参与通关程序,其系出于贪图便宜、节省成本的目的而委托陈某通关团伙将玉石包税进口,相对于陈某一方,作用较轻,可认定为从犯,依法应从轻或减轻处罚。

(三)定罪处罚

1.定罪。包税进口偷逃的税款达到量刑标准的,依照《刑法》第一百五十三条规定的走私普通货物、物品罪,进行定罪处罚。即自然人犯罪,偷逃税款达到10万元,而单位犯罪的,偷逃税款达到20万元。当然如果进口的货物是属于涉税又涉证的,亦达到了其他走私罪的量刑标准,则择重处罚,此时就有可能构成其他走私犯罪。

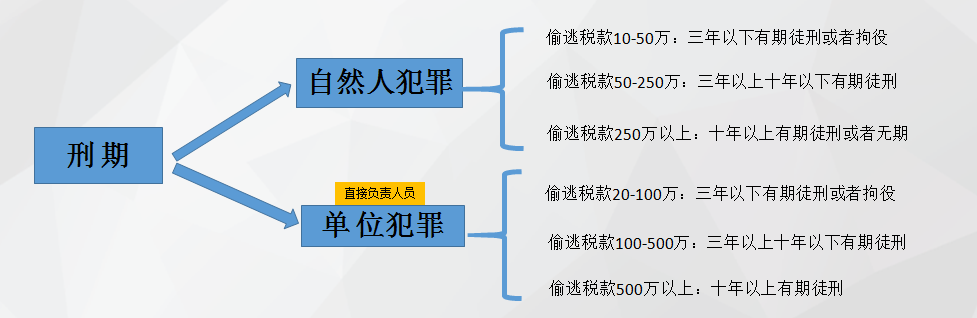

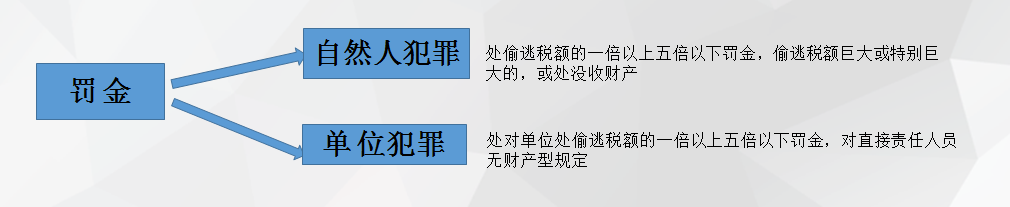

2.处罚。构成走私普通货物、物品罪的,具体处罚标准如下图:

构成其他罪名的,应以具体罪名相对应处罚标准进行处罚。

四、应如何预防走私风险

在“包税进口”类型的走私犯罪中,作为货主的企业往往以自己不知情不构成犯罪为由进行抗辩,然而根据本文上述的替换来看,该抗辩点几乎起不到任何抗辩的效果,因为只要货主支付的税款明显低于货物正常进口应缴纳的税款,且企业无法证明其支付税金的合理性以及是因被蒙骗导致,一般都会被认定为具有走私的明知故意。对于企业来说,一旦被认定为构成走私犯罪,将难逃刑事责任。这对企业来说不管是在经济上还是信誉上无疑都将遭到严重打击,甚至整个企业将不堪负重而难以继续经营。因此,作为企业,预防“包税进口”的风险的重要性是毋容置疑的。本文提出以下两点建议:

首先,务必要准确掌握甚至确定货物正常进口需要缴纳税款的金额,以防止货物应缴纳的税款明显高于企业向第三人支付的税款。企业采用“包税进口”的原因往往是为降低成本或者是通关快,但如果由于不谨慎而为之导致支付的税金明显低于货物正常进口所要缴纳的税金,就很容易被认定为存在走私的明知故意。此时很难以“没参与、不知情”抗辩成功。企业很可能轻则承担行政责任,重则承担刑事责任。

其次,尽可能以企业名义向海关缴纳税金,防止卖家或代理商存在欺骗行为。而且如果货物存在进口增值税,企业还可凭进口增值税票作为进项发票进行税费抵扣。但如果企业将税款直接支付给卖方或代理商,根据《中华人民共和国海关审定进出口货物完税价格办法》第十五条规定,如果进口货物的价款中单独列明的进口关税、进口环节海关代征税及其他国内税,不计入该货物的完税价格。据此可知,如将税款和货款或其他代理费用一并支付给代理商但无法实际证明系税款的,企业支付的税款将很可能计入货物的完税价格,将给企业增加一些额外的税费负担。